Toborrow företagslån

- Testa kreditutrymme utan kreditupplysning

- Upp till 20 miljoner i lån

- Svar inom 24 timmar

- Hög kundnöjdhet

Krea företagslån

- Jämför 30 långivare

- Beräkna låneutrymme på 1 minut

- Över 20 000 företagare som fått hjälp

- Möjlighet till personlig rådgivninga

Creddo företagslån

- Från 10 000 - 10 miljoner SEK

- Snabb utbetalning

- Endast en kreditupplysning

- Över 20 långivare

Introduktion om bästa företagslånen

Vi på Testproffs har med stor entusiasm dykt in i företagslånens värld för att vi själva är erfarna företagare som vet hur viktigt det är med rätt finansiering till företaget. Om man har ett par år kvar till lönsamhet eller om man stöter på en kortsiktig kris, så kan rätt företagslån rädda hela verksamheten. Därför ska man inte slarva med valet av företagslån och därför är vi taggade på att ge dig den bästa möjliga guidningen när du gör ditt val.

Vilket är det bästa företagslånet?

Det bästa företagslånet just nu erbjuds av Toborrow eftersom de har marknadens bredaste utbud av företagslån och bästa service. Du får dessutom hjälp med din ansökan från företaget för att öka dina chanser att få de bästa villkoren på ditt lån. Man kan kostnadsfritt testa sitt kreditutrymme utan att någon upplysning tas på företaget och man erbjuds lån på på upp til 20 miljoner kronor. Toborrows lån är kostnadseffektiva och transparenta i sitt återbetalningsschema, vilket ger klarhet och förutsägbarhet till dig som låntagare.

Vad skall jag tänka på när jag tar ett företagslån?

- Hur stort belopp behöver företaget och vad är syftet med lånet?

- Hur snabbt behöver du tillgång till lånet?

- Vilken återbetalningstid önskas?

- Ska företagslånet tas med eller utan säkerhet?

- Ränta och avgifter

- Kreditvärdighet: En av de mest avgörande faktorerna är företagets och din kreditvärdighet som ägare. Långivare tittar på företagets betalningshistorik, skuldsättning och eventuella tidigare låneerfarenheter för att bedöma risken.

- Affärsplan och ekonomisk stabilitet: En övertygande affärsplan och en tydlig ekonomisk stabilitet är avgörande. Långivare vill veta hur företaget planerar att använda lånet och hur kapitalinjektionen kommer att generera avkastning för att kunna återbetala det.

- Kassaflöde: Långivare tittar på företagets omsättning och kassaflöde för att bedöma dess förmåga att generera tillräckliga intäkter för att täcka lånekostnaderna. Att påvisa möjligheten att skapa ett positivt kassaflöde ökar förtroendet för din återbetalningsförmåga som företagare.

- Bransch och marknad: Långivare bedömer risken kopplad till företagets bransch och marknad. Vissa branscher som bygg, restaurang och klädhandel kan vara mer riskfyllda än andra, och det kan påverka långivarens beslut.

- Säkerheter och tillgångar: Att erbjuda tillgångar som säkerhet kan öka lånechanserna. Det ger långivaren en extra säkerhet ifall företaget inte kan återbetala lånet som avtalat. Om ingen säkerhet kan erbjudas, så är det inte ovanligt att långivaren kräver att man går i personlig borgen för lånet.

- Företagets historia och erfarenhet: Ett etablerat företag med en stabil historik har vanligtvis bättre möjligheter att få lån än ett nystartat företag. Långivare ser positivt på låntagare med tidigare framgångsrik affärsverksamhet.

- Syfte med lånet: Långivare kan vara mer benägna att bevilja lån om de ser att syftet är affärsrelaterat och konstruktivt, som expansion, investeringar i utrustning eller forskning och utveckling.

- Personlig ekonomi och kreditvärdighet för befattningshavarna i företaget: Företagsägarens privata ekonomi och kreditvärdighet kan också påverka beslutet. Om företagsägaren har en stark privatekonomi och kreditvärdighet kan det stärka förtroendet för företagets återbetalningsförmåga.

- Räntesituation och marknadsvillkor: Ränteläget och övergripande marknadsvillkor kan påverka lånebeslut. Långivare tar hänsyn till de rådande ekonomiska förhållandena och anpassar sina erbjudanden därefter.

Vad skall jag tänka på när jag tar ett företagslån?

De flesta bolagsformerna möjlighet att teckna företagslån. Här är några vanliga bolagsformer och deras möjligheter att ansöka om företagslån här i Sverige:

Aktiebolag (AB): Aktiebolag är en av de vanligaste bolagsformerna och har goda möjligheter att teckna företagslån. Eftersom ett aktiebolag är en separat juridisk enhet är företaget och dess ägare (aktieägare) juridiskt åtskilda. Detta gör att ett borgensåtagande, att en privatperson blir personligt betalningsskyldig, ofta krävs.

Enkelt bolag: Enkla bolag är enklare former av företag där delägarna är personligt ansvariga för företagets skulder. Lånechanserna kan vara beroende av ägarnas kreditvärdighet och förmåga att erbjuda säkerheter.

Handelsbolag: Handelsbolag är en annan form av företag med delägare som är personligt ansvariga. Lånechanserna kan vara liknande enkla bolag, och det är viktigt att ägarna har god kreditvärdighet.

Kommanditbolag (KB): Kommanditbolag har både komplementärer (som har obegränsat personligt ansvar) och kommanditdelägare (med begränsat ansvar). Lånechanserna kan variera beroende på ansvarsfördelningen och särskilt komplementärens kreditvärdighet.

Enskild firma: Eget företag eller enskild firma är en form där företagaren personligen ansvarar för företagets skulder. Lånechanserna kan vara beroende av företagarens personliga kreditvärdighet.

Ekonomisk förening: Ekonomiska föreningar är kooperativa företagsformer där medlemmarna delar på vinst och förlust. Deras möjligheter att få företagslån varierar. Vissa typer av ekonomiska föreningar och bostadsrättsföreningar kan få lån, men i regel inte ideella föreningar.

Ideell förening: Ideella föreningar är ofta inriktade på ideella ändamål och har som regel begränsade möjligheter att få traditionella företagslån. De kan dock söka finansiering från olika bidragskällor och stödorganisationer.

Aktieägarförening: Aktieägarföreningar har också möjligheten att teckna företagslån, men lånemöjligheterna kan variera beroende på föreningens specifika struktur och syfte.

Vem eller vilka i företaget blir ansvariga för lånet?

I ett Aktiebolag blir vanligtvis företagsledningen (styrelse och VD) ansvariga för att säkra upp ett företagslån. Deras roll innefattar att förhandla fram lånevillkor, övervaka användningen av lånet, och säkerställa att återbetalningar sker i enlighet med avtalet. Ägare och styrelse kan också ha delat ansvar beroende på bolagsstruktur och vilket borgensåtagande som bestämts internt. Det är avgörande att alla inblandade har förståelse för företagets ekonomiska åtaganden och återbetalningsplaner för att säkerställa en framgångsrik lånehantering. Vid andra företagsformer än ett Aktiebolag, så är i regel alla delägare i bolaget betalningsskyldiga.

Vilka räntor och avgifter betalas på företagslån?

På företagslån betalas vanligtvis ränta, som kan vara antingen fast eller rörlig, beroende på avtalet. Räntesatser varierar baserat på företagets kreditvärdighet och marknadsförhållanden. Som lånegivare utgår man normalt från STIBOR (Stockholm Interbank Offered Rate) som är en referensränta och allting ovanför STIBOR är i regel lånegivarens marginal som de får vinst på.

Utöver räntan kan långivare ta ut avgifter som uppläggningsavgift, administrationsavgift och expeditionsavgifter. Dessa avgifter varierar mellan olika långivare och är därför viktiga att ha koll på, så att man har full koll den totala lånekostnaden. Det är viktigt att företagare noggrant granskar lånevillkoren för att förstå och jämföra alla kostnader innan de accepterar ett lån.

Krävs säkerhet? Och vilka former av säkerhet godtas?

Kravet på säkerhet varierar, men många företagslån kräver säkerhet för att minska risk. Godtagbara former inkluderar fastigheter, fordon, företagsinventarier, företagsfordringar, företagsandelar och personliga tillgångar. Även personlig borgen eller bankgaranti kan användas. Särskilt personlig borgen är den allra vanligaste säkerheten. Som företagare bör du noggrant överväga de säkerheter du är villig att ställa till långivaren och förstå dess påverkan på lånevillkoren.

Hur gick testet till?

För att kunna jämföra, utvärdera och komma fram till det bästa företagslånet så var vi på Testproffs tvungna att börja med att utreda vilka finansiella behov som ett lån bör möta.

– Vilken storlek på bolag vänder sig respektive långivare till och hur lång återbetalningstid är optimal för olika typer av bolag?

Vi tog även hänsyn till vilken riskbild man är villig att ta som företagare, är man exempelvis villig att ingå ett s.k. borgenslån och därmed ta personlig risk? Vi satte tuffa krav för vårt test och det var därför bara några få långivare som tog sig till slutgallringen för topplistan som vi sammanställt nedan.

Viktiga frågor vi har ställt oss om företagslån:

Vilka säkerheter krävs och hur påverkar det företagets risk? Vi har undersökt vilka tillgångar som krävs som säkerhet från långivaren och hur det påverkar risknivån för företaget.

Vad är den exakta kostnaden för lånet och finns det dolda avgifter? Vi har noggrant granskat räntor och avgifter för att förstå den totala kostnaden och undvika överraskningar i låneavtalet.

Hur påverkar räntesvängningar företaget position? Vi har analyserat hur räntesvängningar kan påverka lånekostnader och företagets övergripande ekonomi för att skapa en robust finansieringsstrategi.

Finns det flexibilitet i återbetalningsvillkoren och straffavgifter? Vi har klargjort om det finns möjligheter till tidig återbetalning och hur straffavgifter kan påverka dig som lånetagare.

Hur påverkar lånet bolagets kreditvärdighet och framtida finansieringsmöjligheter? Vi har övervägt hur lånet påverkar ett bolags kreditvärdighet och möjligheterna att säkra framtida finansiering efter det här lånet.

BÄSTA FÖRETAGSLÅN

1. Toborrow företagslån

- Lånebelopp: 30 000 - 20 000 000 kr

- Återbetalning: 3 - 60 mån

- Ansök med BankID: Ja

- Kräver borgen: Ja

- Kreditupplysning: UC

- Betalningsanmärkning: Ja

- Trustpilot betyg: 4,3/5

Fördelar

- Testa kreditutrymme utan kreditupplysning

- Upp till 20 miljoner i lån

- Svar inom 24 timmar

- Hög kundnöjdhet

Nackdelar

- Endast en amorteringstyp

- Önskat ännu större låneutrymme

Överlägsen kundupplevelse och bra lånevillkor

Toborrow erbjuder en överlägsen kundupplevelse som sätter dig som användare i förarsätet när det gäller företagsfinansiering. Plattformen är busenkel att använda och tillåter dig som företagsägare att enkelt jämföra lånevillkor och hitta det mest fördelaktiga lånet för dina behov. Toborrow säger själva att de strävar efter att göra företagsfinansiering tillgänglig och begriplig för alla – och det tycker jag verkligen att de lyckats med.

Kanske viktigast dock är att Toborrow inte bara levererar användarvänlighet på plattformen utan också väldigt goda lånevillkor. Med konkurrenskraftiga räntor, tack vare det breda underlaget av långivare, och flexibla återbetalningsalternativ, möjliggör plattformen hållbara finansiella lösningar för företag i alla storlekar. Toborrow står för en ny standard inom företagslånejämförelse, där användarvänlighet och fördelaktiga villkor förenas för att skapa en överlägen kundupplevelse.

Stort utbud av lånetyper för företag

Toborrow utmärker sig genom att erbjuda kanske marknadens bredaste utbud av lånetyper för företag. Med en imponerande mångfald av finansieringsalternativ möjliggör Toborrow skräddarsydda lösningar för egentligen företag i alla branscher och storlekar. Det är unikt vågar vi påstå, då de flesta andra aktörer antingen nischar in sig hårt på mindre bolag eller de största jättarna. Oavsett om det är traditionella banklån, företagskrediter eller alternativa finansieringsformer, ger Toborrow dig som låntagare möjligheten att utforska och välja bland en stor palett av lånealternativ.

Genom att skjutra brett och erbjuda det kanske största utbudet av lånetyper för företag, positionerar sig Toborrow som den självklara resursen för företagsfinansiering. Plattformen gör det enkelt för dig som företagare i behov av finansering att navigera dig genom olika finansieringsalternativ och välja det som bäst passar dig. Med Toborrows mångsidiga utbud blir företagsfinansiering inte bara tillgänglig utan även anpassningsbar.

2. Krea företagslån

- Lånebelopp: 20 000 - 30 000 000 kr

- Återbetalning: 1 - 60 mån

- Ansök med BankID: Ja

- Kräver borgen: Ja

- Kreditupplysning: UC

- Betalningsanmärkning: Ja

- Trustpilot betyg: 4,6/5

Fördelar

- Jämför 30 långivare

- Beräkna låneutrymme på 1 minut

- Över 20 000 företagare som fått hjälp

- Verktyg & mallar för småföretagare

Nackdelar

- Ej uppdaterad Truspilot Score

- Önskar mer utförlig FAQ

Stort låneutbud och hög utbetalningsnivå

Krea imponerar på oss med sitt omfattande låneutbud som täcker ett brett spektrum av finansieringsbehov för företagare. Jag vågar nog även påstå att de är allra bäst i klassen vad det gäller användargränssnittet på plattformen. Här kan företagsägare enkelt jämföra olika lånealternativ och hitta det mest lämpliga för dem – och allting ser dessutom väldigt bra ut under resans gång. Krea strävar efter att erbjuda ett låneutbud som är anpassat efter mångfalden bland företag, från små startups till etablerade företag, och utgör därför en viktig verktygslåda för företagsfinansiering.

Förutom det breda låneutbudet utmärker sig Krea genom att erbjuda lån till så lite som 20 000 kr upp till högsta möjliga utbetalning på 30 miljoner kr. Det här gör att man lämpar sig väl för både små kortsiktiga lånebehov och även för större investeringar som kräver en längre återbetalningstid och ett högre belopp. Genom sina effektiva processer säkerställer Krea att företagsägare får tillgång till nödvändig finansiering när de behöver det som mest och man får besked inom en dag. Krea ses som en pålitlig finansieringspartner för företag som strävar efter ekonomisk tillväxt och stabilitet.

Flest nöjda kunder enligt Trustpilot

Krea kan stoltsera med den högsta kundnöjdheten enligt Trustpilot i vår undersökning av olika förmedlare av företagslån. Med en imponerande hög betygssättning från användare bekräftar recensionerna på Trustpilot Kreas uttalade engagemang för god service och tillförlitlighet. Om man läser igenom ett par av recensionerna ser man att företagsägare som använder Krea upplever inte bara smidiga låneprocesser utan också en kundorienterad plattform som verkligen förstår deras finansiella behov.

Att ha flest nöjda kunder på Trustpilot är så klart ingen bagatell och är därför en stor anledning till att vi rankat Krea så högt som vi gjort i vårt test. Vi upplever att de aktivt lyssnar på sina användare, vilket gör dem till en pålitlig partner för företag i jakt på framgångsrik och tillfredsställande företagsfinansiering.

3. Creddo företagslån

- Lånebelopp: 10 000 - 10 000 000 kr

- Återbetalning: 1 - 60 månader

- Ansök med BankID: Ja

- Kräver borgen: Ja

- Kreditupplysning: UC

- Betalningsanmärkning: Ja

- Trustpilot betyg: 3,7/5

Fördelar

- Lån erbjuds från 10 000 kr

- Snabb utbetalning

- Endast en kreditupplysning

- Över 20 långivare

Nackdelar

- Endast upp till 10 miljoner i lån

- Personlig borgen krävs

Bra långivare med möjlighet till mindre företagslån

Creddo är en gedigen låneförmedlare som sticker ut i vår jämförelse eftersom de på ett tydligt sätt vänder sig mot mindre företag och företag i behov av mer kortsiktig finansiering. En ytterligare fördel med Creddo är deras flexibilitet sett till återbetalningstid, med möjlighet till återbetalning redan inom en månad. Denna flexibilitet gör Creddo till en fin resurs för små och växande företag som söker skräddarsydd finansiering.

Med Creddo får alltså företagsägare inte bara tillgång till bra långivare utan också möjligheten att anpassa sina finansieringsbehov, inklusive mindre företagslån från så lågt som 10 000 kr. Genom att erbjuda denna flexibilitet fyller Creddo en nisch på marknaden och stärker små företags möjlighet att säkra passande finansiella resurser för sina specifika krav och tillväxtprojekt.

Ett företagslån som passar småföretagaren

Creddo fokuserar alltså på att erbjuda bra företagslån speciellt anpassade för småföretagaren. Småföretagaren som kundgrupp har varit något ignorerad på den här marknaden, då det är förknippat med något högre risk för långivaren att ställa ut en kredit till ett mindre företag. Därför blir Creddo en oumbärlig finansieringspartner för många av alla Sveriges småföretagare, med en plattform som gör det enkelt att jämföra och hitta skräddarsydda finansiella lösningar.

Genom att skapa en användarvänlig plattform och erbjuda skräddarsydda finansieringsalternativ stärker Creddo småföretagares möjlighet att växa och blomstra.

4. Lenditum företagslån

- Lånebelopp: 20 000 - 40 000 000 kr

- Återbetalning: 6 - 60 månader

- Ansök med BankID: Ja

- Kräver borgen: Ja

- Kreditupplysning: UC

- Betalningsanmärkning: Ja

- Trustpilot betyg: Saknas

Fördelar

- Upp till 40 miljoner i lån

- Kostnadsfri och ej bindande ansökan

- Ansökan tar endast 2 minuter

- Ny utmanare i branschen

Nackdelar

- Minsta återbetalningstid är 6 månader

- Relativt oprövad låneplattform

Ny aktör med möjlighet till störst lånebelopp

Lenditum är en spännande ny utmanare på marknaden för företagslån. Med fokus på innovation och en transparent plattform strävar Lenditum efter att på sikt förändra spelplanen för företagsfinansiering.

Lenditum sticker ut genom att erbjuda imponerande företagslån på upp till 40 miljoner kronor. Denna generösa finansiella möjlighet gör Lenditum till ett attraktivt val för företag som söker större kapital för tillväxt och expansion. Utöver själva lånebeloppet, så levererar Lenditum en enkel och modern plattform för framgångsrik företagsfinansiering.

Fler än 10 långivare hos Lenditum

Lenditum har på kort tid etablerat sig genom att knyta samman företag med flera kända långivare. De har en uttalad dedikation att erbjuda användare (läs: låntagare) mångfalden av valmöjligheter från pålitliga källor och det har snabbt stärkt deras position på marknaden.

Trots framgångarna, så känner vi ändå en önskan gentemot Lenditum om att få in en ökad bredd inom sitt utbud av långivare. En fortsatt strävan efter att inkludera ytterligare alternativ skulle kunna göra Lenditum ännu mer omfattande och tillmötesgående för företagsägare som söker ännu större mångfald och flexibilitet när det gäller sin företagsfinansiering.

5. Kompar företagslån

- Lånebelopp: 20 000 - 10 000 000 kr

- Återbetalning: 1 - 60 månader

- Ansök med BankID: Ja

- Kräver borgen: Ja

- Kreditupplysning: UC

- Betalningsanmärkning: Ja

- Trustscore betyg: 4,8/5

Fördelar

- Över 20 långivare

- Endast en UC vid ansökan

- 40% återkommande kunder

- Nästan 10 000 nöjda kunder

Nackdelar

- Recensionerna på sidan är ej klickbar

- Hemsidan känns inte helt uppdaterad

Stor bredd av långivare och många återkommande kunder

Kompar kännetecknas av sin imponerande bredd av långivare. Med en mångsidig plattform kan du som företagare enkelt jämföra och välja bland ett ganska rikt utbud av finansieringsalternativ. Kompar strävar efter att vara en heltäckande resurs för företagsfinansiering genom att erbjuda tillgång till pålitliga och varierande långivare.

Den stora bredden av långivare, och bra kundtjänst från start till slut, har också bidragit till många återkommande kunder. Företagsägare uppskattar plattformens tillförlitlighet och mångfald, vilket skapar en stark relation mellan Kompar och företagen som säkrar finansiering vid dem. Med fokus på bredd och lojalitet har Kompar etablerat sig som en pålitlig partner inom företagsfinansiering.

Internationell långivare som snabbt etablerat sig i Sverige

Kompar, en internationell långivare, har snabbt etablerat sig som en betydande aktör på den svenska marknaden genom sin företagslånejämförelsesajt. Med global erfarenhet och expertis erbjuder Kompar användare i Sverige tillgång till internationellt välrenommerade långivare och diversifierade finansieringsalternativ.

Trots sin nyliga introduktioni Sverige har Kompar snabbt blivit en pålitlig resurs för svenska företag genom att kombinera internationell expertis med lokal precision. Dess framgångar som internationell långivare i Sverige illustrerar Kompars förmåga att erbjuda mångsidighet och globalt kunnande på flera lokala nivåer.

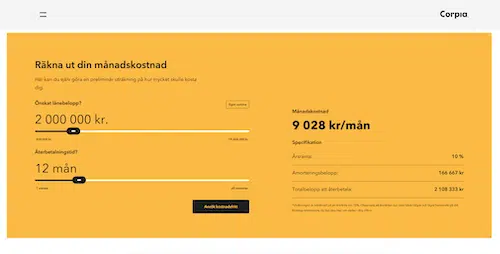

6. Corpia företagslån

- Lånebelopp: 500 000 - 10 000 000 kr

- Återbetalning: 1 - 60 månader

- Ansök med BankID: Ja

- Kräver borgen: Ja

- Kreditupplysning: UC

- Betalningsanmärkning: Ja

- Trustscore betyg: 4,5/5

Fördelar

- Visualiserar månadskostnaden redan i ansökningsskedet

- Mer än 10 år i branschen

- Stort fokus på personlig service

Nackdelar

- Behöver brodera ut sin FAQ

- Finns ingen möjlighet till telefonkontakt

Personlig service till företag som behöver finansiering

Corpia, som är en dedikerad företagslångivare, utmärker sig genom att erbjuda personlig service till företag som söker finansiering. Genom att förstå de unika behoven hos varje företag skapar Corpia därefter en individanpassad upplevelse för sina kunder.

Denna personliga touch sträcker sig bortom det konventionella och gör Corpia till en förtroendeingivande partner för företagare, vilket man också märker på mängden nödja kunder. Med ett engagerat team och skräddarsydda finansieringslösningar stärker Corpia relationen mellan långivare och företagsägare och möjliggör en smidig och anpassad finansiell upplevelse.

Bra tjänst men behöver jobba på sin hemsida och tillgänglighet

Corpia hemsida är nog den del av företaget som främst har rum för förbättring. Vissa informationsdelar av hemsidan verkar inte vara uppdaterade, vilket kan påverka användarens upplevelse. Dessutom saknas en omfattande FAQ-sektion som kan hjälpa företagsägare att snabbt hitta information om företagsfinansiering.

För att ytterligare förbättra användarupplevelsen bör därför Corpia prioritera att uppdatera och förbättra sin webbplats. Dessutom kan en direkt telefonkontaktmöjlighet vara avgörande för företagsägare som söker snabb information och stöd. Genom att åtgärda dessa områden kan Corpia maximera sin potential och erbjuda en ännu mer tillfredsställande tjänst.

7. OPR Företagslån Flex

- Lånebelopp: 30 000 - 1 000 000 kr

- Återbetalning: 1 - 24 mån

- Ansök med BankID: Ja

- Kräver borgen: Ja

- Kreditupplysning: Creditsafe

- Betalningsanmärkning: Ja

- Trustpilot betyg: 4,3/5

Fördelar

- Erbjuder både lån och företagskredit

- Mindre lån som passar småföretagare

- Över 90% kundnöjdhet

- 7 års erfarenhet i branschen

Nackdelar

- Kort återbetalningstid

- Önskar mer utförlig FAQ

Mer än 4 000 kunder och hög kundnöjdhet

OPR Företagslån Flex har etablerat en betydande närvaro på marknaden för företagslån där de stoltserar med över 4000 nöjda kunder. Detta är en imponerande kundbas och är naturligtvis en indikation på företagets goda förmåga att erbjuda pålitliga och flexibla finansieringslösningar för företag.

Denna konsekvent positiva feedback befäster OPR Företagslån Flex som en förtroendeingivande partner för företagsägare som strävar efter att säkra finansiering för tillväxt och framgång inom sina verksamheter.

Tydligt fokus på mindre företag

OPR Företagslån Flex har ett distinkt fokus på mindre företag genom att erbjuda lån med maximalt belopp på 1 000 000 kr. Detta tydliga inriktning möjliggör att företaget kan tillgodose specifika finansiella behov för småföretagare, som ofta behöver mer anpassade lösningar för tillväxt och stabilitet.

Med en kort återbetalningstid på max 24 månader är OPR Företagslån Flex särskilt anpassat för småföretagare som söker snabba och flexibla finansieringsalternativ. Den korta återbetalningstiden ger mindre företag möjlighet att hantera sina finanser effektivt och skräddarsy lånet efter sina specifika behov och affärsstrategier.

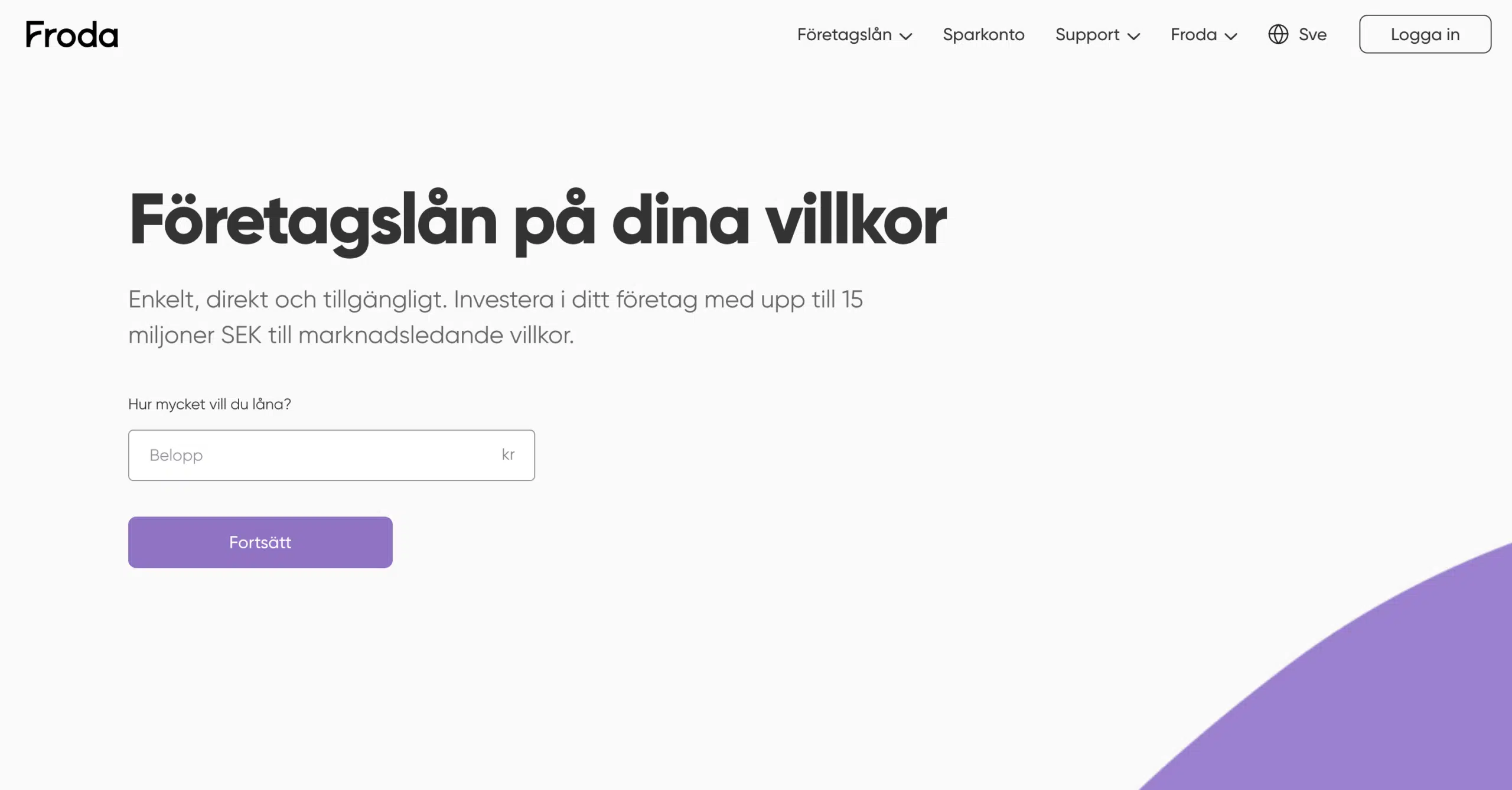

8. Froda företagslån

- Lånebelopp: 20 000 - 15 000 000 kr

- Återbetalning: 3 - 60 månader

- Ansök med BankID: Ja

- Kräver borgen: Ja

- Kreditupplysning: Ja

- Betalningsanmärkning: Ja

- Trustpilot betyg: 4,9/5

Fördelar

- Prismatchning - garanterar dig bästa pris

- Upp till 15 miljoner kronor i lån

- Hög kundnöjdhet och fina kundcase

- Utförlig FAQ och information på hemsidan

Nackdelar

- Trubbigt ansökningsformulär

Hög kundnöjdhet och god flexibilitet i lånevillkoren

Froda är en stark digital spelare inom företagslån som har imponerat med hög kundnöjdhet bland sina användare. Genom att erbjuda inte bara finansiellt stöd utan även en användarvänlig plattform har Froda på kort tid skapat positiva kundrelationer.

Froda är en stark digital spelare inom företagslån som har imponerat med hög kundnöjdhet bland sina användare. Genom att erbjuda inte bara finansiellt stöd utan även en användarvänlig plattform har Froda på kort tid skapat positiva kundrelationer.

Froda utmärker sig också genom god flexibilitet i sina lånevillkor. Företagsägare uppskattar möjligheten att anpassa låneprogrammen efter sina specifika behov, vilket gör Froda till en pålitlig partner för företag som söker inte bara kapital utan även skräddarsydda finansiella lösningar.

Modern hemsida och utförlig FAQ

Froda utmärker sig främst gentemot oss i testpanelen med sin moderna och användarvänliga hemsida. Navigeringen gör det enkelt att utforska och förstå de tillgängliga finansieringsalternativen som Froda erbjuder.

Froda stärker användarupplevelsen ytterligare genom att erbjuda en utförlig FAQ-sektion. Den detaljerade informationen svarar på vanliga frågor och hjälper företagsägare att få klarhet kring lånevillkor och processer, vilket underlättar deras beslutsfattande när det gäller företagsfinansiering.

Sammanfattning av företagslån

Märke | Betyg | Lägsta lån | Högsta lån | Till ansökan |

1. Toborrow | 5/5  | 30 000 kr | 20 000 000 kr | |

2. Krea | 5/5  | 20 000 kr | 30 000 000 kr | |

3. Creddo | 4.5/5  | 10 000 kr | 10 000 000 kr | |

4. Lenditum | 4.5/5  | 20 000 kr | 40 000 000 kr | |

5. Kompar | 4.5/5  | 20 000 kr | 10 000 000 kr | |

6. Corpia | 4/5  | 500 000 kr | 10 000 000 kr | |

7. OPR Företagslån Flex | 4/5  | 30 000 kr | 1 000 000 kr | |

8. Froda | 4/5  | 20 000 kr | 15 000 000 kr |

Bästa företagslånet olika kategorier

Kort sammanfattande lista över Testproffs vinnare inom olika företagskategorier:

- Bästa lånet till ett nystartat företag: Toborrow

- Bästa företagslånet för tillväxtföretag: Toborrow

- Bästa företagslånet för enskilda firman: Creddo

- Bästa företagslånet för SME: Krea

Vad är ett företagslån?

Ett företagslån är en finansiell överenskommelse där ett företag lånar en specifik summa pengar från ett finansinstitut, långivare eller bank för att finansiera sin verksamhet. Syftet med att ta ett företagslån kan variera men inkluderar oftast kapitalinvesteringar, expansion, lagerfinansiering eller hantering av kortsiktiga likviditetsbehov. Låneavtalet stipulerar vanligtvis återbetalningstid, räntesatser och andra villkor som parterna kommer överens om.

Hur mycket får man låna till företag?

Den exakta summan som ett företag kan låna varierar beroende på flera faktorer, inklusive företagets storlek, kreditvärdighet, bransch, och syftet med lånet. Mindre företag kan få mindre belopp, medan större företag kan få betydligt större lån. I vårt test, där små- till medelstora företags situation främst bedömdes så fann vi att maxbeloppet på ett företagslån uppgick till 40 miljoner kronor.

Är det svårt att få ett företagslån?

Nej, det är inte särskilt svårt att få ett företagslån om man har en grundläggande sund ekonomi i sitt företag. Generellt sett kan mindre företag uppleva svårigheter på grund av högre risk, medan etablerade företag med stabil ekonomi och god kreditvärdighet har lättare att beviljas lån.

Faktorer som påverkar möjligheten att ta del av ett företagslån är kreditvärdering, affärsplan, ekonomisk stabilitet, och förmågan att visa återbetalningskapacitet. Att ha en tydlig och välutvecklad låneansökan och att kunna presentera företagets finansiella hälsa positivt kan öka chanserna att få ett företagslån. Så man har absolut möjlighet att själv påverka sin möjlighet att säkerställa finansiering för sitt bolag.

Så här ansöker du om lån till företaget

- Välj ut en kreditgivare. Gör din research och se till att välja en kreditgivare som uppfyller dina behov och har goda recensioner.

- Fyll i din ansökan. Var noggrann med att fylla i all nödvändig information korrekt för att öka chansen till godkännande.

- Skicka ansökan. Kontrollera all information en extra gång innan du skickar in för att undvika eventuella fel.

- Nu är det klart! Vänta på kreditgivarens besked, vilket oftast kommer inom 24 timmar.

Ansöka om företagslån via en förmedlare

Förberedelse och dokumentation. Samla in nödvändig dokumentation, inklusive företagsinformation, skatteinformation, bankutdrag och eventuell affärsplan. Förbered också uppgifter om det önskade lånebeloppet och användningsområdet.

Fyll i ansökan online. Besök långivarens hemsida och fyll i det digitala ansökningsformuläret. Var noga med att ange korrekt information och ladda upp de dokument som efterfrågas.

Kreditvärdering och utvärdering: Långivaren kommer att utföra en kreditvärdering och utvärdera din ansökan baserat på olika faktorer som företagets ekonomi och kreditvärdighet.

Godkännande och erbjudande: Om din ansökan godkänns, kommer långivaren att skicka ett låneerbjudande. Se till att noga granska villkoren, inklusive räntor och återbetalningsschema, innan du accepterar.

Fördelar med att ansöka om företagslån via en förmedlare:

- Möjlighet till jämförelse: Förmedlare har ofta tillgång till flera långivare och kan hjälpa företag att jämföra olika lånemöjligheter. Detta underlättar för företagare att hitta de mest fördelaktiga villkoren och räntesatserna.

- Effektivisering av ansökningsprocessen: Genom att använda en förmedlares tjänster kan företag effektivisera ansökningsprocessen. Förmedlaren kan hjälpa till med att fylla i formulär, samla in nödvändig dokumentation och skicka in ansökningen till flera långivare.

- Möjlighet att öka chanserna för godkännande: Förmedlare har ofta insikter om olika långivares krav och preferenser. Genom att matcha företaget med lämpliga långivare kan förmedlaren öka chanserna för att ansökan godkänns.

- Expertis och rådgivning: Bästa låneförmedlare kan erbjuda expertis och rådgivning om olika lånevillkor, räntesatser och fördelar. Det kan vara särskilt fördelaktigt om du som företagare inte är bekant med låneprocessen.

Företagslån ränta

Är det svårt att få ett företagslån?

Valet mellan fast avgift och ränta beror på företagets finansiella behov och hur lånet kommer att användas. En fast avgift innebär en förutbestämd summa som betalas oavsett lånebeloppet, medan ränta baseras på procent av det lånade beloppet. Om lånebeloppet är högt kan en fast avgift vara kostnadseffektiv, medan ränta kan vara fördelaktig för mindre belopp. Det är viktigt att noggrant jämföra och överväga vilken struktur som bäst passar företagets ekonomi och behov.

Vad är räntan på företagslån?

Räntan på företagslån är den avgift som långivaren tar ut för att tillhandahålla kapital. Räntan kan vara fast eller variabel och uttrycks som en procent av det totala lånebeloppet. Den exakta räntesatsen varierar beroende på långivaren, företagets kreditvärdighet, lånebeloppet och löptiden för lånet. Räntesatsen påverkar direkt de totala lånekostnaderna för företaget.

Vad är räntan på företagslån?

Flera faktorer påverkar räntan på ett företagslån, inklusive:

- Kreditvärdighet: Företagets kreditvärdighet spelar en central roll. Företag med högre kreditbetyg har vanligtvis lägre räntor eftersom de anses mindre riskabla för långivaren.

- Lånebelopp och löptid: Större lånebelopp eller längre löptider kan öka risken för långivaren, vilket kan resultera i högre ränta.

- Verksamhetens hälsa: En stabil och välmående verksamhet anses mindre riskabel och kan därför kvalificera sig för lägre räntor.

- Bransch: Vissa branscher kan vara mer riskfyllda än andra, vilket kan påverka räntan. Särskilt utsatta branscher är i regel bygg och e-handel.

- Säkerheter och borgen: Lån med tillgångar som säkerhet eller med starka borgensåtaganden kan ha lägre räntor eftersom de minskar risken för långivaren.

- Ekonomiskt klimat: Generella ekonomiska förhållanden och ränteläget på marknaden kan påverka räntan på företagslån.

Vilka krav måste uppfyllas för att få ett företagslån?

Kraven för att få ett företagslån kan variera mellan olika långivare och typer av lån. Men här är några parametrar som bankerna inkluderar i sin kravspecifikation när de utvärderar ett företags möjlighet att säkra finansiering:

Kreditvärdighet: Många långivare tittar på företagets och/eller företagsägarens personliga kreditvärdighet. Ett starkt kreditbetyg ökar chanserna för att få ett lån.

Affärsplan: Många långivare vill se en tydlig och realistisk affärsplan som beskriver företagets mål, strategier och hur lånet kommer att användas.

Ekonomisk historik: Långivare granskar företagets ekonomiska historik, inklusive tidigare årsredovisningar, balansräkningar och resultaträkningar.

Årsomsättning: Långivare kan ha krav på en viss årsomsättning för att säkerställa att företaget har tillräcklig inkomst för att klara av låneåterbetalningar.

Likviditet i bolaget: Om du redan har en viss kassa i bolaget, så ökar naturligtvis ett företags chans att få ytterligare finansiering.

Säkerheter: Vissa lån kräver säkerheter, såsom fastigheter, inventarier eller andra tillgångar, för att skydda lånet.

Lönsamhet: Långivare kan kräva att företaget är lönsamt eller har potential att bli det för att minimera risken för långivaren.

Företagets struktur och ägarbild: Långivare kan vilja veta mer om företagets rättsliga struktur och ägarna till bolaget, där befattningshavarnas ekonomiska historik definitivt spelar in i utvärderingen av ett bolags möjlighet att säkra finansiering.

Bransch och verksamhetstid: Vissa branscher kan anses vara riskfyllda (bygg och e-handel exempelvis), och långivare är mer restriktiva inom vissa sektorer. Även verksamhetstiden kan påverka bedömningen.

Företagslån utan eller med säkerhet?

Företagslån utan säkerhet

Företagslån utan säkerhet innebär att lånet inte kräver några specifika tillgångar som pant. Istället baseras lånet oftast på företagets kreditvärdighet och ekonomiska hälsa. Denna typ av lån är mer riskfylld för långivaren, vilket kan återspeglas i högre räntor. Företag behöver ofta visa en stark kreditvärdighet och ekonomisk stabilitet för att kvalificera sig för företagslån utan säkerhet.

Företagslån med säkerhet

Företagslån med säkerhet involverar användning av företagets tillgångar, såsom fastigheter, inventarier eller fordringar, som säkerhet för lånet. Denna typ av lån kan erbjuda lägre räntor eftersom säkerheten minskar risken för långivaren. Om företaget inte kan återbetala lånet, kan långivaren kräva försäljning av de säkerställda tillgångarna för att täcka förlusterna.

Vem kan gå i borgen för ett företagslån?

Personer som går i borgen för ett företagslån, oftast kallade borgensmän, är vanligtvis företagets ägare, partners eller andra individer med en nära koppling till företaget. Borgensmän åtar sig att betala tillbaka lånet om företaget inte kan göra det. Långivare kan kräva att borgensmännen har en stabil ekonomi och god kreditvärdighet för att minimera risken.

Tas kreditupplysning på borgensmannen?

Ja, vanligtvis tas kreditupplysning på borgensmannen när denne går i borgen för ett företagslån. Långivare använder denna information för att bedöma borgensmannens kreditvärdighet och förmåga att uppfylla åtagandet om företaget inte kan göra det. Kreditupplysningen på borgensmannen kan påverka lånevillkoren och räntan som erbjuds. Det är viktigt för borgensmän att vara medvetna om denna process och dess påverkan på deras personliga ekonomi innan de går i borgen för ett företagslån.

Kan man ta företagslån utan UC?

Ja, det finns kreditgivare som erbjuder företagslån utan att använda UC (Upplysningscentralen) för kreditupplysning. Istället kan de använda sig av andra kreditupplysningsföretag. Detta kan vara fördelaktigt för företag som vill undvika för många förfrågningar i UC, eftersom flera förfrågningar kan påverka kreditvärdigheten negativt.

Går det att ta företagslån utan kreditupplysning?

Det är sällsynt att få ett företagslån utan att långivaren gör en kreditupplysning. Kreditupplysningen ger långivaren en inblick i företagets och eventuellt företagsägarnas kreditvärdighet och finansiella historia. Kreditupplysningen är en viktig faktor för långivaren att bedöma risken och fastställa räntan samt lånevillkoren. Många seriösa långivare genomför en noggrann kreditbedömning innan de beviljar ett företagslån.

Kan företagslån beviljas trots att företaget har betalningsanmärkning?

Ja, det är möjligt att få ett företagslån trots betalningsanmärkningar, men det kan vara utmanande. Företag med betalningsanmärkningar anses vara högriskkandidater av långivare, vilket kan resultera i högre räntor eller svårigheter att få godkännande. För att öka chanserna att få ett lån kan företaget överväga att ansöka om lån där säkerheter används eller genom att ha en medborgare (en person som går i borgen) med stark kreditvärdighet. Att förbättra företagets kreditvärdighet över tid genom att följa goda ekonomiska praxis kan också öka möjligheterna att beviljas ett företagslån trots tidigare betalningsproblem.

Företagslån till enskild firma eller aktiebolag

- Ägande och ansvar:

- Enskild Firma: Ägs och drivs av en enda person. Företagsägaren har personligt ansvar för företagets låneåtagande, vilket innebär att personlig egendom kan användas för att täcka skulder.

- Aktiebolag: Ägs av aktieägare, och dessa har begränsat personligt ansvar. Endast företagets tillgångar är normalt sett i riskzonen vid skuldkrav.

- Kreditvärdering och riskbedömning:

- Enskild Firma: Långivare bedömer ägarens och företagets kreditvärdighet. Personlig ekonomi har direkt påverkan på lånebeslutet.

- Aktiebolag: Bedömningen fokuserar på bolagets kreditvärdighet, och långivare tar hänsyn till företagets finansiella hälsa och stabilitet i första hand. Sedan påverkar naturligtvis även ägarnas ekonomi och historik den totala riskbedömningen från bankens sida.

Banken nekade ansökan – vad nu?

Förstå avslaget

Begär tydlig information från banken om varför din ansökan avslogs. Det kan vara relaterat till kreditvärdighet, affärsplan, ekonomisk hälsa eller andra faktorer.

Identifiera och åtgärda orsaker

När du har identifierat orsaken till avslaget, arbeta med att förbättra den specifika aspekten som belysts av banken. Det brukar innebära att stärka bilden kring företagets ekonomi, kreditvärdigheten eller revidera din affärsplan.

Låneförmedlare

Använd en låneförmedlare för att hjälpa dig att hitta flest lämpliga lånealternativ. De kan matcha dig med många långivare som är mer benägna att godkänna din ansökan baserat på just dina behov och förutsättningar. Och det kan vara väldigt skönt att komma bortom storbankernas ganska fyrkantiga mallar och få gehör för ens situation på riktigt.

Hur mycket får man låna till företag?

Lånebeloppet för företagslån varierar beroende på flera faktorer, inklusive företagets storlek, kreditvärdighet, och finansiella historia. Småföretag kan få lån på så lite som 10 000 kr, medan större företag kan ansöka om betydligt större belopp, ibland upp till 40 000 000 kr.

Är det gratis att jämföra företagslån?

Ja, det är oftast kostnadsfritt att jämföra företagslån. Det finns onlineplattformar och tjänster som erbjuder kostnadsfri jämförelse av olika låneerbjudanden från olika långivare, vilket ger företagare möjlighet att hitta det mest fördelaktiga alternativet.

Hur bokförs företagslån?

Företagslån bokförs som en långfristig eller kortsiktig skuld i företagets redovisning beroende på lånets löptid. När lånet tas upp ökar företagets skulder på balansräkningen. Samtidigt ökar företagets tillgångar, antingen genom en ökad likviditet eller genom att finansiera specifika tillgångar.

Är det svårt att få företagslån?

Svårigheten att få företagslån varierar baserat på företagets kreditvärdighet, bransch, och andra faktorer. Långivare utvärderar noggrant riskerna och kan kräva säkerheter. Mindre företag eller de i tidiga skeden kan ibland stöta på större utmaningar jämfört med etablerade företag.

Finns det företagslån utan UC?

Ja, det finns företagslån utan UC. Vissa långivare använder alternativa kreditupplysningsföretag för att bedöma företagets kreditvärdighet. Detta kan vara fördelaktigt för företag som vill undvika att för många kreditupplysningar registreras hos UC.

Vad har företagslån för ränta?

Räntan på företagslån varierar och påverkas av olika faktorer, inklusive marknadsräntor, långivarens bedömning av risk, och företagets kreditvärdighet. Räntan kan vara antingen fast eller rörlig, och det är viktigt att förstå hur den påverkar företagets totala lånekostnad.

Vad innebär företagslån utan säkerhet?

Ett företagslån utan säkerhet innebär att lånet inte kräver någon specifik tillgång som säkerhet. Det ökar risken för långivaren, vilket kan återspeglas i högre räntor. Företagets kreditvärdighet blir avgörande vid sådana lån.

Vad är ett start-up lån?

Ett start-up lån är avsett för nystartade företag för att finansiera tidiga verksamhetskostnader. Dessa lån kan hjälpa till med allt från inköp av utrustning till marknadsföring och initiala lönekostnader.

Vilka företag kan söka företagslån?

Företagslån är tillgängliga för företag i olika branscher och storlekar. Allt från små lokala företag till större internationella företag kan ansöka om företagslån baserat på sina specifika behov och förutsättningar.

Vilken bank är bäst för företagslån?

Den bästa banken för företagslån varierar beroende på företagets behov och förutsättningar. Det är viktigt att jämföra erbjudanden från olika banker för att hitta den mest fördelaktiga finansieringen.

Factoring eller företagslån?

Factoring innebär att sälja företagets fakturor för snabb likviditet, medan företagslån ger långsiktig finansiering. Valet mellan de två beror på företagets kortsiktiga och långsiktiga finansiella behov. Factoring tenderar dessutom att ha högre ränta.

Kan företagslån ha både fast och rörlig ränta?

Ja, företagslån kan ha både fast och rörlig ränta. Ett lån med fast ränta ger stabila månatliga betalningar, medan ett lån med rörlig ränta kan ändras baserat på marknadsräntorna.

Kan man ta företagslån till enskild firma?

Ja, det är möjligt att ta företagslån till enskild firma. Däremot kommer långivaren att din personliga kreditvärdighet och ekonomiska stabilitet innan de beviljar lånet.

Kan jag ta företagslån för att köpa företag?

Ja, företagslån kan användas för att finansiera förvärv av befintliga företag. Lånebeloppet kommer att bero på företagets värdering och förväntade avkastning från förvärvet.

Nya tester varje vecka! Signa upp på vårt nyhetsbrev för aktuella tester och tävlingar.

Gillar du omdömet? Glöm inte att följa oss på sociala medier för mer tester!

Vi på Testproffs är dedikerade till att hjälpa konsumenter att fatta informerade beslut genom att erbjuda objektiva och pålitliga bäst-i-test och recensioner. Våra ledord är följande:

Objektivitet – vi förbinder oss att vara oberoende och opartiska i våra tester och recensioner

Kvalitet – vi strävar alltid efter att leverera högkvalitativt innehåll till våra läsare

Autenticitet – vi är transparenta i vårt arbete och våra processer